Po měsících intenzivních příprav je to konečně tady. eMan vstupuje na pražskou burzu. Naše IPO přichází v době, kdy se chystáme oslavit desáté výročí úspěšného působení na trhu. Námi realizované projekty často předběhly dobu a posbíraly bezpočet ocenění. Dnes software z naší dílny mimo jiné pohání byznys Bohemia Energy, usnadňuje život klientům ČSOB nebo proměňuje v digitální jízdu řízení vozů Škoda. Za deset let existence vyrostl eMan z nuly na obrat 168 milionů korun v roce 2019.

eMan vstupuje na burzu. Svezte se s námi na vlně digitalizace

O společnosti eMan

Společnost eMan je předním českým dodavatelem softwaru. Specializujeme se na vývoj mobilních a webových aplikací a integrovaných řešení. Zaměřujeme se především na klienty z automobilového průmyslu, bankovnictví a pojišťovnictví, energetiky a služeb. Mezi naše klienty patří například Škoda Auto, Honeywell, E.ON, ČSOB, PPL, Edenred, Generali Česká pojišťovna nebo MND. Řešení vyvinutá eManem získala celou řadu ocenění, jako například Mobilní aplikace roku, Internet Effectiveness Awards, WebTop100, IT projekt roku nebo Zlatá koruna.

eMan je v současné době většinově vlastněn svými zakladateli, kteří zároveň zastávají pozice ve výkonném managementu. Firma dnes operuje nejen v Česku, ale i po celé Evropě a v severní Americe. Celkem zaměstnává bezmála 120 lidí.

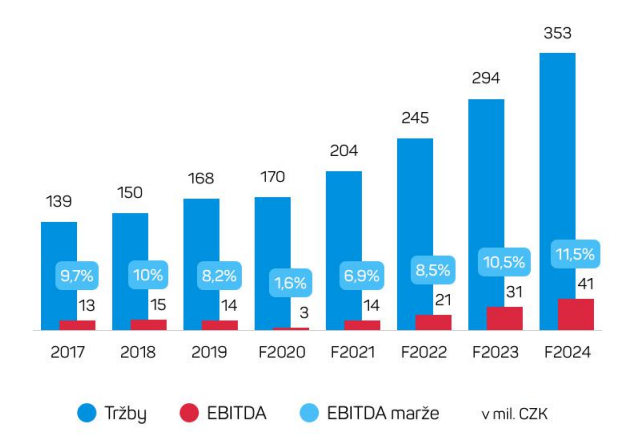

Vývoj tržeb a EBITDA 2017–2024

Tržby firmě vzrostly v roce 2019 na 168 milionů korun. Dynamický růst plánuje eMan i do budoucna. Očekáváme zhruba 20procentní růst tržeb ročně při EBITDA marži 10,5 – 11,5 procent.

Parametry IPO

Společnost eMan získala 14. srpna 2020 povolení České národní banky pro veřejnou nabídku akcií. Nabídneme až 47procentní podíl, tj. až 914 tisíc kusů akcií. Úpis probíhá při ceně 51 až 56 korun za akcii. Investici lze realizovat během upisovací aukce mezi 17. a 31. srpnem.

Jak mohu investovat do eManu?

Skrze členy pražské burzy můžete zadat pokyn k nákupu akcií. Fio banka a.s. či Patria finance a.s. pak nabízejí obchodování s akciemi na trhu START skrze své online obchodní platformy, a patří tak mezi členy burzy s nejvyššími objemy obchodů v tomto tržním segmentu.

Nevíte si rady? Přečtěte si naše praktické otázky a odpovědi (FAQ), které se týkají nákupu akcií a dalších souvisejících témat.

IPO dokumentace ke stažení

- Informační memorandum (PDF; 14,2 MB)

- Analytická zpráva STARTEEPO (PDF, 464 kB)

- Unijní prospekt pro růst (PDF, 2,5 MB)

Seznamte se s IPO na webináři

Kdy: 25. srpna v 18 hodin

Kde: Online na mobilu nebo počítači

Délka trvání: 60 minut

Aktualizace 26.8.2020:

Záznam z webináře (omluvte prosím občasné výpadky zvuku)

Pro více informací o IPO navštivte www.eman.cz/investori nebo nás kontaktujte na ipo@eman.cz nebo info@starteepo.com.

UPOZORNĚNÍ PRO INVESTORY

Akcie společnosti eMan, a.s. jsou nabízeny na trhu START organizovaném Burzou cenných papírů Praha, a.s. („trh START“) na základě unijního prospektu pro růst vyhotoveného ke dni 14.8.2020 a schváleného Českou národní bankou ke dni 15.8.2020 („Prospekt“) a jeho dodatku č. 1 vyhotoveného ke dni 21.8.2020 a schváleného Českou národní bankou ke dni 22.8.2020 („Dodatek prospektu“). Prospekt byl uveřejněn zde, Dodatek prospektu byl uveřejněn zde.

Dodatek prospektu aktualizuje Prospekt ve smyslu čl. 23 Evropského parlamentu a Rady (EU) 2017/1129, o prospektu, který má být uveřejněn při veřejné nabídce nebo přijetí cenných papírů k obchodování na regulovaném trhu, a o zrušení směrnice 2003/71/ES a je třeba jej číst vždy společně s Prospektem (a jeho případnými dalšími dodatky).

Schválení Prospektu a Dodatku prospektu ze strany České národní banky by nemělo být chápáno jako potvrzení akcií, které jsou ze strany společnosti eMan, a.s. nabízeny na trhu START.

Potenciální investoři by se měli řádně seznámit s Prospektem a Dodatkem prospektu, nežli učiní své investiční rozhodnutí, aby plně pochopili potenciální rizika a výnosy spojené s rozhodnutím investovat do akcií společnosti eMan, a.s.